Каждый человек хотя бы раз сталкивается с кредитом: хочется купить дорогостоящую вещь, взять ипотеку и т.д. В этих случаях важно правильно рассчитывать свои доходы и расходы, чтобы оплата кредита не стала тяжкой ношей. Для этого существуют различные кредитные калькуляторы, которые при заданных параметрах показывают, когда и сколько нужно заплатить. В этой и следующей статьях мы рассмотрим, как написать собственный калькулятор кредитов от идеи до реализации.

Что такое кредит?

Кредит – это операция банка по предоставлению заёмщику средств в ссуду на условиях срочности, возвратности и уплаты процентов. Субъекта при выполнении данной операции являются кредитор, предоставляющий деньги во временное пользование, и заёмщик, получающий ссуду.

Иначе говоря, это товар, продаваемый за специфическую цену (ссудный процент) и на специфических условиях (на срок, с возвратом).

Существуют две теории кредитов, которые определяют роль кредита в экономике:

- Натуралистическая теория

Представители этой теории рассматривали кредит как форму движения производительного капитала, используя относительную самостоятельность ссудного капитала и закономерности его движения. Они недооценивали роль кредита, полагая, что сущность банков заключается в их посреднической роли.Натуралистическая теория кредита была разработана А. Смитом (1723-1790) и Д. Рикардо (1772-1823). Важнейшие положения А. Смита и Д. Рикардо сводятся к следующему:- объектом кредита являются натуральные (надежные) вещественные блага;

- ссудный капитал тождествен действительному, движение ссудного капитала совпадает с движением производительного капитала;

- банки выступают как скромные посредники, поскольку кредит играет пассивную роль.

- Капиталотворческая теория

Эта теория заняла лидирующее положение с середины XIX в. Ее основные идеи заключаются в следующем:- кредит независим от процесса воспроизводства;

- кредит является решающим фактором развития экономики;

- банки являются структурами, «производящими» кредит;

- кредит — источник прибыли, следовательно, является производительным капиталом.

Эти идеи сформулированы шотландским экономистом и финансистом Дж. Ло и английским экономистом Г. Маклеодом. Дальнейшее развитие капиталотворческая теория кредита получила в начале XX в. в работах немецкого банкира А. Гана, английских экономистов Дж. М. Кейнса и Р. Хоутри, американского экономиста Э. Хансена. Методология этой теории была дополнена следующими положениями:

- банки выполняют в экономике ведущую роль;

- основу банковской деятельности составляют активные операции;

- кредит создаст депозиты, а следовательно, является источником банковского капитала (эффект кредитного мультипликатора);

- как источник капитала кредит является фактором расширенного воспроизводства и экономического роста.

В действительности основным источником ссудного капитала являются денежные капиталы, высвобождаемые в процессе оборота промышленного и торгового капитала, денежные накопления, формирующиеся в процессе движения государственных фондов финансовых ресурсов, а также средств населения. Только на основе этих ресурсов возможно кредитование. При расширении его кредит может превратиться в инфляционный фактор, ограничивающий возможности экономического роста.

Каких видов бывает кредит?

За время своего существования кредит претерпел множество изменений и имел различные виды, начиная с ростовщического кредита. На сегодняшний день виды кредита различают по нескольским классификациям.

По целям кредитования:

- Кредит на потребительские нужны (потребительский кредит) – это кредитование физических лиц с целью покупки необходимых товаров небольшой стоимости (обычно до 100 тысяч рублей). Кредит этого вида характеризуется высокими процентными ставками и низкими суммами, которые предоставляются в качестве кредита заемщику. Разновидность данного банковского продукта — товарный кредит, который выдается на покупку определённого товара, чаще всего, в торговых точках работниками кредитных организаций.

- Автомобильный кредит – кредит на приобретение автомобиля, выдаваемый в размере от 70% до 100% от стоимости транспортного средства; как правило, приобретаемый автомобиль выступает обеспечением по кредиту. Также автокредит — разновидность потребительского кредита, когда банк выдает целевую ссуду на покупку автомобиля. Согласно кредитному соглашению, полученная сумма не может быть потрачена ни на что другое. Чаще всего, она перечисляется непосредственно продавцу машины, у которого вы решили приобрести транспортное средство.

- Ипотечный кредит – заём на покупку жилья (квартира, дом) как на вторичном, так и на первичном рынке. Разновидность ипотеки — ипотечный потребительский кредит. Это сочетание признаков и ипотечного кредита и потребительского кредита. Например, некоторые банки предоставляют крупные кредиты на любые цели, в том числе потребительские, от 300 тыс. рублей до 25 млн рублей под залог находящейся в собственности заемщика недвижимости.

- Нецелевой кредит на потребительские нужды – банк выдает средства заемщику средства на любые цели. Особая разновидность этого банковского продукта — кредитная карта, именной платежно-расчетный документ в виде персонифицированной пластиковой карточки, выдаваемый банком-эмитентом своим клиентам для безналичной оплаты, приобретения ими в кредит товаров и услуг в розничной торговой сети.

- Другие более мелкие виды – ссуда на образование, отдых, на неотложные нужды и т. д.

По способу погашения:

- Кредит, погашаемый в рассрочку (например, ипотека).

- Кредит, погашаемый единовременно (например, нецелевой экспресс-кредит).

По наличию обеспечения:

- Беззалоговые кредиты (например, кредит на неотложные нужды).

- Кредит, под который банк требует обеспечение (машина, квартира и т.д.).

Как посчитать кредит?

При расчёте кредита основными параметрами являются сумма кредита, процентная ставка и срок, на который выдан кредит. На основе этих параметров легко посчитать, сколько нужно платить банку в месяц.

Однако не всегда сумма платежей распределяется равномерно по месяцам. Бывают случаи, когда в разные месяцы нужно платить разную сумму. Исходя из этого платежи принято разделять на аннуитетные и дифференцированные платежи.

Аннуитетный платеж

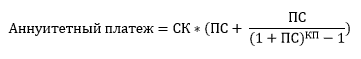

Самый простой случай – когда каждый месяц нужно платить одинаковую сумму. Такой платёж называется аннуитетным, он является постоянным на весь срок выплаты. Аннуитетный платеж вычисляется по следующей формуле:

Здесь СК это изначальная сумма займа, ПС – процентная ставка, а КП – количество периодов (месяцев).

В этой формуле процентная ставка это 1/12 часть годовой ставки, поэтому если годовая ставка, допустим, 20%, то для формулы выше месячная будет равна 0,2/12 = 0,0167.

Таким образом получаем величину платежа, равную для каждого месяца.

Дифференцированный платеж

Иначе обстоит дело с дифференцированным платежом. В первые месяцы сумма платежей, как правило, выше, затем постепенно уменьшается. При этом не изменяется основная задолженность, меняются только начисленные проценты.

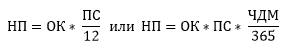

Чтобы посчитать, сколько платить, нужно знать основной долг и начисленные проценты. Основной долг вычисляется очень просто по следующей формуле;

Здесь ОД это основной долг, СК – изначальная сумма кредита, КП – количество периодов (месяцев).

Начисленные проценты в свою очередь вычисляются по одной из двух формул, в зависимости от нужной точности, “12 месяцев в году” или “365 дней в году”.

В приведённых выше формулах НП это начисленные проценты, ОК – остаток по кредиту в текущем месяце, ПС – годовая процентная ставка, ЧДМ – число дней в месяце.

Чтобы рассчитать остаток по кредиту в текущем месяце, т.е. найти величину ОК из приведённой выше формулы, необходимо размер основного долга умножить на количество прошедших периодов и всё это вычесть из изначальной суммы кредита.

Здесь n это количество прошедших периодов.

С помощью этих трёх формул мы легко можем вычислить сумма платежа и остаток по задолженности на каждый месяц.

Подводя итоги

Изучив вопросы по кредитам, мы подготовили теоретическую базу для дальнейшей реализации собственно калькулятора кредитов. В следующей статье мы расскажем о том, как полученные формулы применить на практике и напишем собственное приложение для расчёта задолженности по кредиту.